Chỉ số NIM là gì? NIM quan trọng thế nào trong lĩnh vực ngân hàng?

>>> Có thể bạn quan tâm:

- Top 12 app vay tiền online uy tín, lãi suất cực ưu đãi 2024

- Vay tiền bằng iCloud là gì? Điều kiện, ưu nhược điểm và rủi ro cần biết

- CIC là gì? Hướng dẫn cách xóa nợ xấu trên CIC

Chỉ số NIM là gì?

NIM là viết tắt của Net Interest Margin (biên lãi ròng). Chỉ số NIM là thước đo so sánh thu nhập lãi ròng của một tổ chức tài chính được tạo ra từ các sản phẩm tín dụng với tiền lãi được chi trả cho chứng chỉ tiền gửi và tiền tiết kiệm.

Trong ngành ngân hàng, chỉ số NIM phản ánh số tiền mà ngân hàng thu được từ tiền lãi của các khoản vay với số tiền mà ngân hàng đang phải trả lãi cho các khoản tiền gửi của khách hàng. Hoạt động huy động vốn từ tiền gửi khách hàng và cho vay tín dụng là hai trụ cột chính tạo nên doanh thu của ngân hàng. Tuy nhiên, còn nhiều hoạt động khác cũng đóng góp vào lợi nhuận như kinh doanh chứng khoán, chứng khoán phái sinh, ngoại hối và bảo lãnh. Các hoạt động này giúp ngân hàng tăng cường dòng tiền (cash flow) và quản lý tốt rủi ro, nhưng chỉ số NIM vẫn là yếu tố cốt lõi đánh giá hiệu quả của hoạt động huy động vốn và cho vay.

NIM được thể hiện dưới dạng phần trăm nên kết quả cuối cùng chỉ là ước tính khả năng chứ không phải con số chính xác. Thông qua số liệu này giúp nhà đầu tư đánh giá và quyết định có nên đầu tư vào công ty này hay không.

>>> Xem thêm:

- Chi tiết cách đầu tư chứng khoán cho người mới bắt đầu

- Chỉ số NAV là gì trong chứng khoán? Cách tính và áp dụng trong đầu tư

- Chỉ số VNIndex là gì? Hướng dẫn cách đọc biểu đồ VNIndex

Công thức tính chỉ số NIM nhanh chóng nhất

NIM = (Thu nhập lãi thuần / Tài sản sinh lãi bình quân) x 100

Trong đó:

- Thu nhập lãi thuần: Là phần chênh lệch giữa thu nhập từ lãi (bao gồm lãi từ cho vay, đầu tư chứng khoán, tiền gửi tại Ngân hàng Nhà nước và các khoản thu khác từ hoạt động tín dụng) và chi phí lãi (chi phí ngân hàng trả cho khách hàng gửi tiền, chi phí huy động vốn từ các nguồn khác...).

- Tài sản sinh lãi bình quân: Bao gồm các khoản tiền gửi tại ngân hàng, tiền gửi tại tổ chức tài chính khác, chứng khoán đầu tư, các khoản cho vay khách hàng và mua nợ. Các tài sản này là nguồn tạo ra thu nhập lãi cho ngân hàng và được tính trung bình trong khoảng thời gian nhất định. Lưu ý: Tài sản này không bao gồm dự phòng rủi ro, tài sản cố định hay tiền mặt tại quỹ.

Lưu ý: Các số này lấy trên bảng cân đối tài chính và các khoản trên chưa bao gồm dự phòng rủi ro, dự phòng giảm giá.

Chỉ số NIM tính theo năm hoặc tổng các quý như sau:

- Theo năm: Thu nhập lãi thuần tính theo năm và tài sản sinh lãi tính bằng trung bình cộng từ đầu năm đến cuối năm

- Theo (x) quý: Thu nhập lãi thuần được tính theo (x) quý. Tài sản sinh lãi được tính trung bình cộng của số (x) quý.

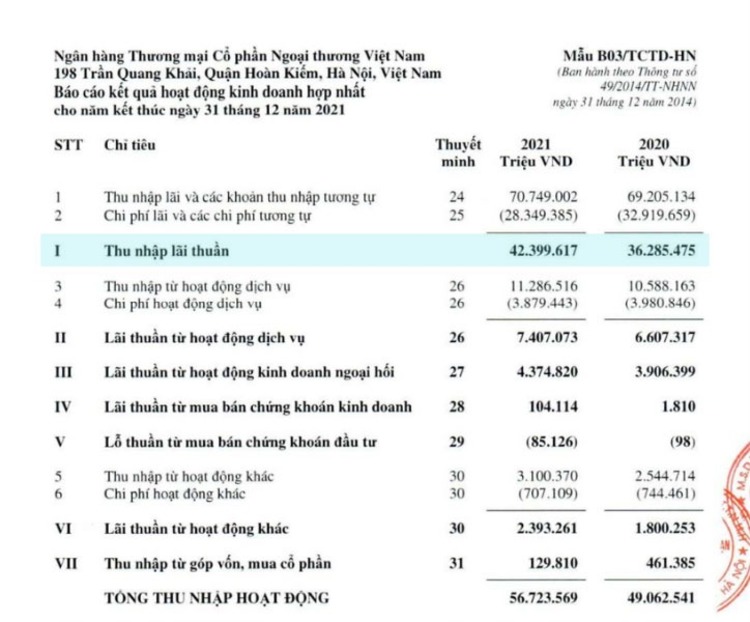

Ví dụ: Tính hệ số NIM của ngân hàng Vietcombank năm 2021

Từ báo cáo kết quả kinh doanh tính được:

Thu nhập lãi thuần bình quân năm 2021 = (42.399.617 + 36.285.475) / 2 = 39.342.546 triệu đồng

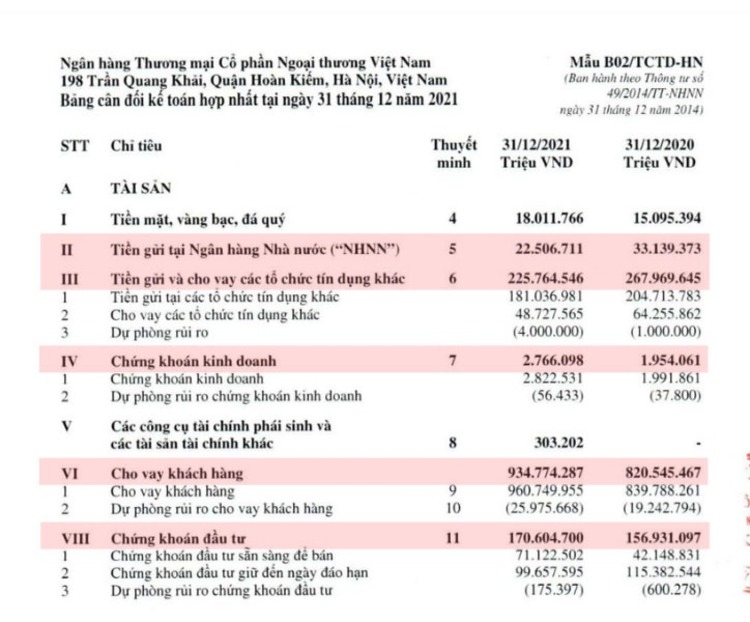

Từ bảng cân đối kế toán tính được:

Tài sản sinh lãi bình quân 2020-2021 = ((33.139.373 + 267.969.645 + 1.954.061 + 820.545.467 + 156.931.097) + (22.506.711 + 225.764.546 + 2.766.098 + 934.774.287 + 170.604.700 = 1.356.416.342) / 2 = 1.318.477.993 triệu đồng

=> Hệ số NIM của VCB năm 2021 = (39.342.546 / 1.318.477.993) x 100 = 3%

>>> Tham khảo:

- Doanh thu thuần là gì? Cách tính doanh thu thuần chuẩn

- Công thức tính lãi suất kép tích lũy gửi ngân hàng chính xác nhất 2024

- Lãi suất chiết khấu là gì? Công thức tính và các nhân tố ảnh hưởng

Ý nghĩa của chỉ số NIM đối với ngân hàng và nhà đầu tư

Chỉ số NIM phản ánh mục tiêu của ban lãnh đạo và nhân viên ngân hàng trong việc duy trì tăng trưởng các nguồn thu (lãi vay) so với các khoản chi phí (lãi tiền gửi).

NIM giúp đo lường hiệu quả và lợi nhuận của các tổ chức tài chính. Chỉ số NIM ở mỗi ngân hàng là khác nhau vì còn phụ thuộc vào quy mô, uy tín, khách hàng, thương hiệu, lãi suất, mô hình kinh doanh của từng tổ chức,... Hầu hết các nhà đầu tư thích NIM dương hơn NIM âm. Nghĩa là NIM giá trị dương thì thu nhập từ khoản vay sẽ cao hơn thu từ tiền gửi tiết kiệm, ngân hàng sẽ có nhiều lợi ích hơn. Nếu NIM giá trị âm thì khoản tiền trả lãi cho khoản tiết kiệm lớn hơn thu nhập từ các khoản vay.

Ngoài ra, trường hợp biên lãi ròng cao hơn không có nghĩa là lợi nhuận cao hơn vì còn phụ thuộc vào công cụ tài chính mà tổ chức tài chính tập trung vào. Chỉ số NIM cao cũng có thể cho thấy phản ứng linh hoạt của các ngân hàng trong việc áp dụng các công cụ tài chính như điều tiết hoạt động kinh doanh.

Trong trường hợp NIM âm, các tổ chức tài chính có thể khắc phục bằng cách sử dụng vốn để thanh toán các khoản nợ khó đòi (lãi tiết kiệm) hoặc phân bổ lại các tài sản đó vào các khoản đầu tư sinh lời cao hơn.

>> Xem thêm:

- Lợi nhuận gộp là gì? Ý nghĩa - Công thức tính lợi nhuận gộp chính xác

- Gửi lãi suất ngân hàng nào cao nhất hiện nay? Cập nhật liên tục

- Tổng quan về gửi tiết kiệm và lãi suất không kỳ hạn

Cập nhập thông tin hệ số NIM của các ngân hàng năm 2023-2024

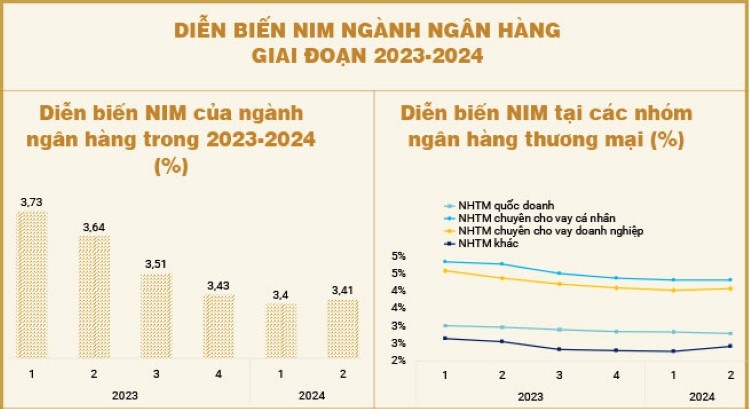

Đối với năm 2023-2024, NIM có dấu hiệu chạm đáy, nhưng sự phân hóa giữa các ngân hàng vẫn rõ nét. Trong bối cảnh lãi suất đầu vào và đầu ra đều giảm, NIM của ngành tiếp tục xu hướng giảm. Theo báo cáo từ 27 ngân hàng thương mại niêm yết, NIM đã giảm từ 3,73% vào quý 1-2023 xuống còn 3,4% vào đầu năm 2024 và chỉ phục hồi nhẹ lên 3,41% trong quý 2. Điều này phản ánh áp lực giảm lãi suất cho vay và khó khăn trong việc tăng trưởng tín dụng bán lẻ, một lĩnh vực mang lại biên lãi cao.

Sự khác biệt trong chiến lược kinh doanh đã tạo ra sự phân hóa về NIM giữa các nhóm ngân hàng. Các ngân hàng quốc doanh, dù sở hữu nguồn vốn giá rẻ và CASA lớn, vẫn gặp khó khăn do lãi suất cho vay thấp, với NIM giảm từ 2,82% trong quý 1 xuống 2,78% trong quý 2. Ngược lại, các ngân hàng tư nhân có tỉ lệ cho vay cá nhân cao như ACB, Sacombank, và VIB tiếp tục ghi nhận sự suy giảm, với NIM của VIB giảm mạnh nhất, chỉ còn 4,11% trong quý 2.

TPBank và VPBank là hai ngân hàng nổi bật có cải thiện NIM nhờ tăng cường dư nợ cho vay doanh nghiệp, giúp cải thiện CASA và duy trì mức NIM lần lượt là 4,13% và 5,69%.

>>> Tham khảo thêm:

- Bao nhiêu tuổi được làm thẻ ngân hàng? Quy định luật 2024

- 100 triệu gửi ngân hàng 1 năm là bao nhiêu? Cập nhật mới nhất [8/2024]

- Gửi ngân hàng 1 tỷ lãi bao nhiêu 1 tháng? Cập nhật mới nhất

Những yếu tố nào ảnh hưởng đến biên lãi ròng NIM

Có nhiều yếu tố ảnh hưởng đến chỉ số NIM nhưng quan trọng nhất vẫn là yếu tố cung cầu.

- Nếu gửi tiết kiệm lớn hơn vay thì biên lãi ròng giảm, ngân hàng phải trả lãi nhiều hơn số tiền nhận được.

- Ngược lại, cầu vay lớn hơn tiết kiệm thì biên lãi ròng sẽ tăng.

Chính sách tiền tệ, quy định lãi suất của Nhà nước về lãi suất cũng ảnh hưởng đến chỉ số NIM. Vì lãi suất thị trường hiện tại sẽ ảnh hưởng đến quyết định vay hoặc tiết kiệm của người tiêu dùng.

- Khi lãi suất thấp, người tiêu dùng có xu hướng vay nhiều hơn, theo thời gian NIM sẽ cao.

- Khi lãi suất cao, các khoản vay cao hơn và tiết kiệm trở nên hấp dẫn. Người tiêu dùng có xu hướng gửi tiết kiệm nhiều hơn dẫn đến chỉ số NIM thấp.

Chất lượng tín dụng cũng là yếu tố không thể bỏ qua. Những khoản vay có rủi ro cao hoặc không thể thu hồi làm tăng chi phí dự phòng rủi ro của ngân hàng, từ đó ảnh hưởng tiêu cực đến NIM.

Ngoài ra, chi phí vận hành của ngân hàng cũng cần được tối ưu hóa. Tối ưu chi phí giúp tăng hiệu quả hoạt động và là một trong những chiến lược cải thiện NIM.

Hy vọng với những kiến thức mà Zalopay cung cấp, bạn đã hiểu rõ hơn về chỉ số NIM và cách nó ảnh hưởng đến quyết định đầu tư. Tuy nhiên, chỉ số NIM không phải là yếu tố duy nhất quyết định sự thành công của một ngân hàng. Để có cái nhìn toàn diện hơn, bạn nên kết hợp NIM với các chỉ số tài chính khác như ROA hay ROE cũng như các yếu tố rủi ro và chiến lược của ngân hàng.

>>> Có thể bạn quan tâm:

- Lãi suất liên ngân hàng là gì? Yếu tố ảnh hưởng - Cách tra cứu chính xác

- Cách mở tài khoản ngân hàng online miễn phí chỉ trong 3 phút

- Hướng dẫn cài đặt sinh trắc học trên ứng dụng ngân hàng chi tiết, nhanh chóng

Zalopay mong rằng bài viết này sẽ là một nguồn thông tin hữu ích, giúp bạn tự tin hơn trong việc phân tích tài chính và đưa ra quyết định đầu tư. Để hiểu thêm về các chỉ số tài chính quan trọng khác và khám phá thêm các công cụ phân tích hữu ích, hãy ghé thăm Zalopay ngay hôm nay!

Một số câu hỏi thường gặp

Tỷ lệ NIM là gì?

Chỉ số NIM là tỷ lệ giữa lãi thuần (Net Interest Income) và tổng tài sản trung bình (Average Total Assets) của một ngân hàng hoặc một tổ chức tài chính.

NIM bao nhiêu là tốt?

Mức NIM tốt hay không phụ thuộc vào nhiều yếu tố, bao gồm lĩnh vực ngân hàng, môi trường lãi suất, và chiến lược kinh doanh của từng tổ chức. Mức NIM lý tưởng trong ngành ngân hàng thương mại thường nằm trong khoảng 2% - 4%. NIM cao thường thể hiện khả năng sinh lãi hiệu quả từ hoạt động tín dụng, nhưng mức quá cao có thể cho thấy ngân hàng đang chịu rủi ro tín dụng hoặc sử dụng nguồn vốn có chi phí cao.

- Chứng quyền là gì? Lợi ích và rủi ro khi đầu tư chứng quyền

- Credit Card là gì? Những lợi ích hấp dẫn của Credit Card bạn nên biết

- Sàn chứng khoán là gì? Top 4 sàn giao dịch chứng khoán uy tín nhất Việt Nam

- Cổ tức là gì? Có nên đầu tư cổ phiếu để nhận cổ tức không?

- Chỉ số VN-Index là gì? Hướng dẫn cách đọc biểu đồ VNIndex