Trái phiếu Chính phủ là gì? Hướng dẫn đầu tư an toàn và hiệu quả

Trái phiếu Chính phủ (Government bonds) là gì?

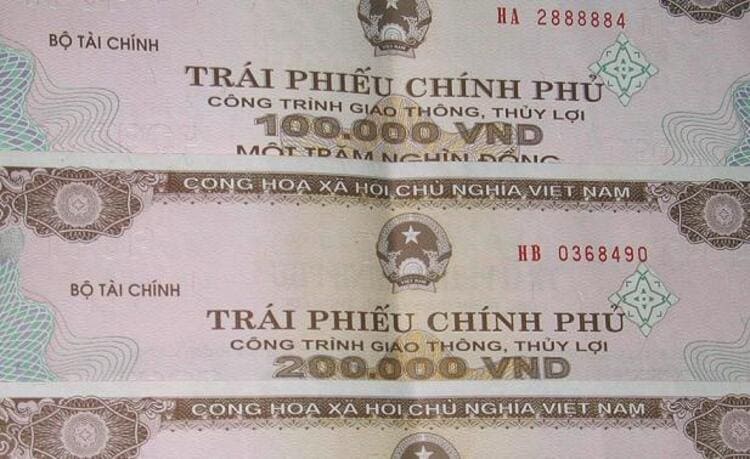

Theo nghị định số 01/2011/NĐ-CP về việc phát hành Trái phiếu Chính phủ tại Mục 1 Điều 2 đã nêu khái niệm như sau: “Trái phiếu Chính phủ là loại trái phiếu do Bộ Tài chính phát hành nhằm huy động vốn cho ngân sách nhà nước hoặc huy động vốn cho chương trình, dự án đầu tư cụ thể thuộc phạm vi đầu tư của Nhà nước.”.

Vậy, Trái phiếu chính phủ thực chất là một loại "giấy vay" mà Nhà nước phát hành để huy động vốn từ công chúng. Khi mua trái phiếu, bạn đang cho Nhà nước vay tiền. Đổi lại, bạn sẽ nhận được lãi suất cố định hàng năm và được đảm bảo hoàn lại vốn khi trái phiếu đáo hạn.

Đầu tư vào Trái phiếu Chính phủ được xem là một trong những kênh đầu tư sinh lời an toàn nhất, vì nó được bảo chứng bởi uy tín của Nhà nước. So với các hình thức đầu tư khác như cổ phiếu, bất động sản, Trái phiếu Chính phủ thường mang lại mức sinh lợi ổn định hơn và rủi ro thấp hơn. Trái phiếu chính phủ có nhiều loại khác nhau, mỗi loại có kỳ hạn và lãi suất khác nhau, giúp nhà đầu tư có nhiều lựa chọn phù hợp với nhu cầu của mình.

Điều kiện và điều khoản của trái phiếu Chính phủ

Tại Khoản 4 Điều 14 Nghị định số 95/2018/NĐ-CP về quy định phát hành, đăng ký, lưu ký, giao dịch công nợ Chính phủ trên thị trường chứng khoán đã nêu rõ về điều kiện và điều khoản của Trái phiếu Chính phủ như sau:

Kỳ hạn trái phiếu Chính phủ

- Kỳ hạn chuẩn của Trái phiếu Chính phủ bao gồm: 3 năm, 5 năm, 7 năm, 10 năm, 15 năm, 20 năm, 30 năm và 50 năm.

- Các mốc kỳ hạn khác của Trái phiếu Chính phủ trong từng thời kỳ nhất định sẽ được quyết định bởi Bộ trưởng Bộ Tài chính.

Mệnh giá phát hành

Trái phiếu Chính phủ có mệnh giá phát hành là 100.000 đồng (Một trăm nghìn đồng) hoặc là bội số của 100.000 đồng.

Đồng tiền phát hành

Trái phiếu Chính phủ có đồng tiền phát hành và thanh toán là đồng Việt Nam. Trong trường hợp phát hành Trái phiếu Chính phủ tại thị trường trong nước bằng ngoại tệ, đồng tiền phát hành, thanh toán sẽ được chuyển đổi dựa theo Điều 22 của Nghị định số 95/2018/NĐ-CP.

Hình thức trái phiếu Chính phủ

- Có 3 phương thức phát hành Trái phiếu Chính phủ: bằng chứng chỉ, bút toán ghi sổ hoặc dữ liệu điện tử.

- Hình thức của Trái phiếu Chính phủ trong mỗi đợt phát hành sẽ được quyết định bởi chủ thể của tổ chức phát hành.

Lãi suất trái phiếu Chính phủ

- Trái phiếu Chính phủ có 3 loại lãi suất phổ biến: Lãi suất cố định, lãi suất thả nổi hoặc lãi suất chiết khấu theo thông báo của Kho bạc Nhà nước.

- Lãi suất phát hành của Trái phiếu Chính phủ được Kho bạc Nhà nước quyết định dựa theo khung lãi suất do Bộ Tài chính quy định. Lãi suất này thường được công bố trước khi phát hành trái phiếu và có thể thay đổi theo thời gian.

- Các yếu tố ảnh hưởng đến lãi suất trái phiếu:

- Chính sách tiền tệ: Các quyết định về lãi suất cơ bản của ngân hàng trung ương sẽ ảnh hưởng trực tiếp đến lãi suất trái phiếu.

- Lạm phát: Mức lạm phát cao thường dẫn đến lãi suất trái phiếu tăng để bù đắp cho sự mất giá của tiền tệ.

- Công thức tính lãi:

- Kỳ trả lãi đầu tiên:

Số tiền lãi = (Mệnh giá x Lãi suất danh nghĩa x Số ngày thực tế trong kỳ)/ (Số kỳ hạn trả lãi trong 1 năm x Số ngày trong kỳ theo giả định)

- Các kỳ trả lãi tiếp theo:

Tiền lãi = (Mệnh giá x Lãi suất danh nghĩa)/ Số kỳ hạn thanh toán lãi trong 1 năm

>>> Xem thêm:

- Tổng quan về gửi tiết kiệm và lãi suất không kỳ hạn

- Đầu tư tài chính là gì? Các hình thức đầu tư hiệu quả, an toàn nhất

- Lãi suất liên ngân hàng là gì? Yếu tố ảnh hưởng - Cách tra cứu chính xác

Phương thức thanh toán lãi và gốc

- Tiền lãi được thanh toán theo 1 trong 3 mốc thời gian sau: 6 tháng 1 lần, 12 tháng 1 lần hoặc vào ngày đáo hạn cùng với thanh toán gốc. Phương thức thanh toán lãi suất của trái phiếu trong từng đợt phát hành sẽ được thông báo bởi chủ thể phát hành.

- Phần tiền gốc sẽ được thanh toán vào ngày đáo hạn hoặc trước hạn thanh toán, dựa theo thông báo của chủ thể phát hành trong từng đợt phát hành.

Phân loại Trái phiếu Chính phủ hiện có trên thị trường

Dựa theo mục đích sử dụng, hiện nay Trái phiếu Chính phủ được phân thành 3 loại cụ thể như sau:

- Tín phiếu kho bạc: Là một loại trái phiếu ngắn hạn, thường có kỳ hạn dưới 1 năm, cụ thể có thể là 13 tuần, 26 tuần hoặc 52 tuần. Tín phiếu kho bạc được phát hành bằng đồng Việt Nam và kỳ hạn có thể điều chỉnh tùy theo nhu cầu vốn của Nhà nước và tình hình thị trường tài chính.

- Trái phiếu kho bạc: Là loại trái phiếu dài hạn, thường có kỳ hạn từ 1 năm trở lên. Trái phiếu kho bạc có thể được phát hành bằng đồng Việt Nam hoặc ngoại tệ tự do chuyển đổi, tùy thuộc vào mục đích sử dụng vốn.

- Công trái xây dựng Tổ Quốc: Đây cũng là một loại trái phiếu dài hạn, có kỳ hạn từ 1 năm trở lên. Mục đích của loại trái phiếu này là nhằm vay vốn cho những công trình cụ thể của Quốc gia và được lên kế hoạch bởi Nhà nước.

Chủ thể mua và phát hành trái phiếu Chính phủ

Trong bất cứ giao dịch nào cũng đều sẽ có bên mua và bên bán. Đối với Trái phiếu Chính phủ, bên mua và bên bán sẽ được gọi là Chủ thể mua và Chủ thể phát hành.

Chủ thể mua

Chủ thể mua Trái phiếu Chính phủ thường bao gồm các nhóm đối tượng sau:

- Đối tượng mua là các cá nhân, tổ chức cả trong nước và ngoài nước.

- Cá nhân: Bao gồm công dân Việt Nam đang sinh sống trong nước hoặc ở nước ngoài, cũng như người nước ngoài đang làm việc và sinh sống tại Việt Nam.

- Các doanh nghiệp: Các doanh nghiệp trong và ngoài nước hoạt động tại Việt Nam, từ các doanh nghiệp vừa và nhỏ đến các tập đoàn lớn.

- Các tổ chức tài chính: Ngân hàng thương mại, công ty bảo hiểm, quỹ đầu tư, các công ty tài chính khác.

- Các tổ chức phi chính phủ: Các tổ chức phi lợi nhuận, các quỹ từ thiện.

- Các tổ chức của Việt Nam không được sử dụng các nguồn kinh phí do nhà nước cấp để mua Trái phiếu.

Chủ thể phát hành

Chủ thể phát hành các loại Trái phiếu Chính phủ sẽ bao gồm các nhóm sau:

- Chủ thể phát hành của Trái phiếu Chính phủ là Bộ Tài chính. Bộ Tài chính thường ủy quyền cho Kho bạc Nhà nước tổ chức các cuộc đấu thầu để bán trái phiếu ra thị trường.

- Chủ thể phát hành Trái phiếu được Chính phủ bảo lãnh là doanh nghiệp, ngân hàng chính sách của nhà nước và các tổ chức tài chính, tín dụng thuộc đối tượng được cấp bảo lãnh Chính phủ theo quy định tại Điều 32 Luật Quản lý nợ công.

- Chủ thể phát hành Trái phiếu chính quyền địa phương là Ủy ban nhân dân cấp tỉnh.

Cách mua Trái phiếu Chính phủ tại Việt Nam

Dựa trên các phương thức phát hành trái phiếu Chính phủ, nhà đầu tư có thể lựa chọn nhiều kênh giao dịch như thông qua tổ chức bảo lãnh, môi giới, các quỹ đầu tư, mua từ nhà đầu tư khác bán lại hoặc trực tiếp từ tổ chức phát hành (mua riêng lẻ).

Tại Việt Nam, nhà đầu tư thường mua chứng chỉ quỹ thông qua các đại lý phân phối được ủy quyền. Tùy theo quy định của từng lĩnh vực hoặc ngành nghề, mỗi tài khoản sẽ chỉ được phép mua một lượng trái phiếu nhất định. Dưới đây là hai cách mua trái phiếu Chính phủ phổ biến:

Mua qua Sở Giao dịch Chứng khoán

Giao dịch tại sàn giao dịch chứng khoán thường được thực hiện theo phương thức thỏa thuận với hai loại hình:

- Giao dịch thỏa thuận điện tử: Cam kết thực hiện ngay khi lệnh giao dịch được đối tác lựa chọn, không cần xác nhận lại.

- Giao dịch thỏa thuận thông thường: Các bên tự thỏa thuận điều kiện giao dịch qua hệ thống hoặc bên ngoài, sau đó báo cáo lại để xác lập giao dịch.

Các bước giao dịch trái phiếu Chính phủ

- Bước 1: Mở tài khoản giao dịch.

Nhà đầu tư cần mở tài khoản giao dịch (tài khoản tiền/chứng khoán) tại các công ty chứng khoán thành viên của thị trường trái phiếu Chính phủ.

- Bước 2: Ký quỹ giao dịch.

Mức ký quỹ sẽ khác nhau tùy thuộc vào lệnh mua hoặc lệnh bán:

- Lệnh mua: Nhà đầu tư ký quỹ số tiền giao dịch theo mức thỏa thuận với công ty chứng khoán.

- Lệnh bán: Nhà đầu tư phải đảm bảo đủ số lượng trái phiếu cần bán trong tài khoản.

- Bước 3: Đặt lệnh giao dịch.

Lệnh giao dịch được thực hiện thông qua công ty chứng khoán thành viên, nơi nhà đầu tư điền phiếu lệnh mua hoặc bán trái phiếu theo mẫu quy định.

- Bước 4: Nhận kết quả giao dịch.

Sau khi lệnh được thực hiện, nhà đầu tư sẽ nhận kết quả giao dịch chi tiết tại công ty chứng khoán nơi đặt lệnh.

- Bước 5: Thanh toán.

Thanh toán được thực hiện vào ngày làm việc kế tiếp. Tiền hoặc trái phiếu sẽ được chuyển vào tài khoản của nhà đầu tư thông qua hệ thống thanh toán và bù trừ chứng khoán.

Mục đích phát hành Trái phiếu Chính phủ

Trái phiếu Chính phủ được phát hành nhằm những mục đích sau:

- Đầu tư và phát triển trong lĩnh vực kinh tế - xã hội, thuộc nhiệm vụ chi của ngân sách trung ương theo quy định của Luật Ngân sách nhà nước.

- Giải quyết các vấn đề thiếu hụt tạm thời của ngân sách Nhà nước bằng hình thức vay Trái phiếu ngắn hạn.

- Sắp xếp lại các khoản nợ và danh mục nợ của Chính phủ.

- Tạo điều kiện cho doanh nghiệp, tổ chức tài chính, tín dụng, chính quyền địa phương vay lại theo quy định của pháp luật.

- Nhằm đảm bảo an ninh tài chính quốc gia.

Lợi ích khi đầu tư Trái phiếu Chính phủ

Là một loại hình đầu tư chưa phổ biến rộng rãi, nhưng Trái phiếu Chính phủ lại được rất nhiều nhà đầu tư lựa chọn và rót vốn. Vậy tại sao nên lựa chọn đầu tư Trái phiếu Chính phủ?

- Trái phiếu Chính phủ ít có sự biến động hơn so với cổ phiếu và lợi tức cũng tốt hơn so với các quỹ thị trường tiền tệ.

- Hình thức đầu tư này có mức lãi suất ổn định, phù hợp với những người có ít vốn và mong muốn nhận được nguồn thu ổn định.

- Hình thức đầu tư này không chỉ giúp các nhà đầu tư thu lợi nhuận, giảm thiểu rủi ro, mà còn góp phần phát triển nước nhà và đảm bảo ngân sách nhà nước.

- Tính thanh khoản cao, được sự bảo trợ của Chính phủ nên đảm bảo an toàn hơn so với các hình thức đầu tư khác.

Rủi ro khi đầu tư vào Trái phiếu Chính phủ

Mặc dù trái phiếu chính phủ thường được xem là một kênh đầu tư an toàn, nhưng nhà đầu tư vẫn cần lưu ý đến một số rủi ro tiềm ẩn sau đây:

- Rủi ro biến động lãi suất: Khi lãi suất thị trường tăng, giá trị của trái phiếu hiện hữu sẽ giảm. Điều này có nghĩa là nếu nhà đầu tư cần bán trái phiếu trước kỳ hạn, họ có thể phải chấp nhận một khoản lỗ.

- Rủi ro thanh khoản: Mặc dù trái phiếu chính phủ có thị trường khá sôi động, nhưng thanh khoản của một số loại trái phiếu, đặc biệt là trái phiếu có kỳ hạn dài, có thể bị hạn chế, gây khó khăn cho việc bán lại khi cần.

- Rủi ro thị trường: Các biến động của thị trường tài chính, như suy thoái kinh tế, khủng hoảng tài chính, đều có thể ảnh hưởng đến giá trị của trái phiếu chính phủ.

- Rủi ro tín dụng: Mặc dù rất thấp, nhưng vẫn tồn tại rủi ro chính phủ không thể thanh toán đầy đủ các khoản nợ khi đáo hạn. Rủi ro này thường xảy ra đối với các quốc gia có tình hình kinh tế - chính trị không ổn định.

- Rủi ro liên quan đến tỷ giá hối đoái: Đối với trái phiếu chính phủ được phát hành bằng ngoại tệ, biến động tỷ giá hối đoái có thể ảnh hưởng đến lợi nhuận của nhà đầu tư.

Ưu, nhược điểm khi đầu tư vào Trái phiếu Chính phủ

Đầu tư vào trái phiếu chính phủ là một lựa chọn phổ biến cho những nhà đầu tư ưu tiên sự an toàn và ổn định. Tuy nhiên, như mọi hình thức đầu tư, trái phiếu chính phủ cũng có những ưu và nhược điểm riêng.

Ưu điểm

- An toàn: Được bảo chứng bởi uy tín của Chính phủ, trái phiếu chính phủ được xem là một trong những kênh đầu tư an toàn nhất. Rủi ro vỡ nợ gần như bằng không.

- Lãi suất ổn định: Lãi suất trái phiếu thường được cố định từ đầu và ít biến động, giúp nhà đầu tư dễ dàng dự báo thu nhập.

- Thanh khoản tốt: Trái phiếu chính phủ có thị trường giao dịch sôi động, giúp nhà đầu tư dễ dàng mua bán khi cần.

Nhược điểm

- Mức sinh lợi tương đối thấp: So với các kênh đầu tư khác như cổ phiếu, lãi suất trái phiếu chính phủ thường thấp hơn.

- Quy trình đầu tư: Thủ tục mua bán trái phiếu chính phủ có thể phức tạp hơn so với các sản phẩm tài chính khác, đặc biệt là đối với nhà đầu tư cá nhân.

Zalopay hy vọng rằng bài viết này đã mang đến cho bạn nhiều kiến thức hữu ích, hỗ trợ bạn hiểu rõ hơn về Trái phiếu Chính phủ và các yếu tố xoay quanh. Và nếu bạn muốn quản lý tài chính một cách tiện lợi hơn, hoặc thử sức đầu tư cùng Zalopay. Nhanh tay tải ứng dụng Zalopay về máy và trải nghiệm các dịch vụ tài chính vượt trội như Gửi tiết kiệm, Tài khoản trả sau, Trả góp, Số dư sinh lời hay Tài khoản chứng khoán,...

- Chứng quyền là gì? Lợi ích và rủi ro khi đầu tư chứng quyền

- Sàn chứng khoán là gì? Top 4 sàn giao dịch chứng khoán uy tín nhất Việt Nam

- Cổ tức là gì? Có nên đầu tư cổ phiếu để nhận cổ tức không?

- Chỉ số VN-Index là gì? Hướng dẫn cách đọc biểu đồ VNIndex

- Tài khoản thu phí thường niên là gì? Bật mí 6 mẹo giảm phí thường niên tốt nhất